相続コラム

生命保険金(死亡保険金)の相続税はいくら?相続対策に有効な理由

亡くなった人の遺産を相続したとき、その相続した金額が相続税の基礎控除額を超えると相続税がかかります。

相続税を軽減するための方法のひとつに生命保険の活用があります。

わかりやすく説明していきます。

相続税における生命保険金(死亡保険金)の取り扱い

生命保険金には非課税限度額の設定があり、受け取った保険金が非課税枠を超えると税金がかかります。

生命保険金は相続税の課税対象となるケースがある

死亡したときに遺族などが受け取る生命保険金(死亡保険金)は、保険契約者、被保険者、保険金受取人がそれぞれ誰であるかにより、相続税、贈与税、所得税のいずれかの税金がかかります。

【生命保険にかかる税金のパターン図】

|

被保険者 |

保険料負担者 |

受取人 |

かかる税金 |

被相続人 |

被相続人 |

子 |

相続税 |

|

配偶者 |

子 |

贈与税 (配偶者から子へのみなし贈与) |

|

|

子 |

子 |

所得税 (一時所得) |

生命保険金が非課税限度額を超えている場合は、保険金受取人は税金を支払わなければなりません。

契約者が被保険者だと相続税に該当

(契約者=被保険者)

保険料を負担している人(契約者)と保険をかけられている人(被保険者)が同一である場合、被保険者が亡くなると、死亡保険金の受取人に相続税がかかります。

契約者が受取人だと所得税に該当

(契約者=保険金受取人)

保険料を負担している人(契約者)と保険金受取人が同一である場合、被保険者が亡くなると、契約者(=受取人)の一時所得となり所得税がかかります。

契約者・被保険者・受取人が全て異なると贈与税に該当

(契約者≠被保険者≠保険金受取人)

保険料を負担している人(契約者)、保険をかけられてる人(被保険者)、保険金受取人がすべて違う人である場合、保険金受取人に贈与税がかかります。契約者が支払った保険料で、保険金受取人が利益を得ることになるので、受取人は契約者から財産の贈与を受けたとみなされるためです。

生命保険金はみなし相続財産となる

相続税と対象となる生命保険金は民法上、受取人固有の財産とみなされます。そのため、相続財産ではありません。

一方で、相続税法では亡くなった被相続人が自ら保険料を負担し、被相続人が亡くなったことをきっかけに支払われることから「相続によって得た財産である」とみなされます。

このような生命保険金(死亡保険金)のことを「みなし相続財産」というので、覚えておきましょう。なお、生命保険金のほかにも、遺族が亡くなった人の会社から受け取る死亡退職金も「みなし相続財産」となります。

生命保険金は受取人の固有の財産となる

先にも述べたように、生命保険金は民法上、受取人の固有財産となります。中には、遺言書があるにも関わらず、法定相続人が複数存在するために遺留分などの問題で遺産分割がスムーズに進まないこともあるでしょう。

しかし、保険金受取人の固有の財産とされる生命保険金(死亡保険金)は遺産分割の対象外となり、余計なもめ事を起こさずに済むといえます。

よって、生命保険金の受取人に法定相続人以外の人が指定されていたとしても、生命保険金が法定相続人に侵害されることはありません。

相続税における生命保険の非課税枠について

相続税における、生命保険の非課税枠は下記の計算式によって求められます。

|

500万円 × 法定相続人の数 = 非課税枠 |

法定相続人とは民法で定められた相続人のことで、被相続人の配偶者と被相続人の血族が該当します。

仮に法定相続人が3人いる場合、非課税限度枠は500万円×3人の1,500万円となるでしょう。この場合において、生命保険金等が1,500万円を下回っていれば、相続税が課税されることはありません。超えた場合であっても超えた分にのみ相続税が課税されます。

もう少し詳しく理解するために、以下のケースにおける相続税の計算方法について考えてみましょう。

|

法定相続人 : 妻、長男、長女の3人 相続財産 : 4,000万円 生命保険金 : 2,000万円 |

この場合における法定相続人は3人であり、生命保険金の非課税枠は1,500万円です。生命保険金の金額が2,000万円であることから、2,000万円-1,500万円で500万円が課税対象となります。

生命保険金の課税対象である500万円を相続財産4,000万円とあわせると4,500万円となり、相続税の課税対象は合計で4,500万円となることがわかるでしょう。ここから、相続税の基礎控除として以下の金額を差し引きます。

|

3,000万円+(600万円 × 法定相続人の数)=相続税の基礎控除額 |

今回のケースにおける基礎控除額は4,800万円となり、課税対象の合計である4,500万円が基礎控除額を下回っています。この場合において、相続税は課税されず、申告や納税を行う必要はありません。

相続税の計算は複雑化しやすいため、なるべく専門家に任せることをおすすめしますが、こうした計算式を知っておくことで自分の理解も深まるでしょう。

生命保険が相続対策に有効な理由

ここでは、生命保険が相続対策に有効だとされる理由を5つ、紹介します。

|

・納税資金を準備できる ・生前贈与に利用できる ・代償分割に利用できる ・受取人がすぐに活用できる ・財産を遺したい人に取得させることができる |

ひとつずつ見ていきましょう。

納税資金を準備できる

生命保険を相続税の納税資金の準備として活用する場合、被相続人が被保険者となり、相続人を受取人とした保険に加入します。

相続税には基礎控除額があり、相続財産が基礎控除額以下であれば納税の必要はありません。しかし、相続財産が基礎控除額を超える場合には、相続税の支払い義務が生じるので注意が必要です。

相続税の基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

たとえば、法定相続人が2人なら、基礎控除額は4,200万円(3,000+600x2)です。

仮に、相続財産が自宅のみで、その相続税評価額が5,000万円だとすると、5,000万円から基礎控除額の4,200万円を差し引いた残りの800万円に対し相続税がかかります。

相続税の納付は、相続の開始を知った日の翌日から10カ月以内に現金での支払いが基本です。(現金での納付が困難であると認められた場合、延納、物納も可)

しかし、相続財産が土地や建物など不動産のみであった場合に、相続税の支払いに必要な現金が不足してしまうことが懸念されます。

このような心配を回避するために、被相続人が被保険者となり生命保険に加入することで、亡くなった後に相続人に現金を遺し、相続税の支払いに充てることができます。

子どもを契約者として財産贈与ができる

贈与税は、年間110万円以下であればかからない暦年課税制度があります。この制度を利用するためには、子が契約者、親が被保険者となる生命保険に加入する必要があります。親が贈与した財産を保険料の支払いに充てることで、子は親の死亡後に死亡保険金を受け取れます。

|

契約者 : 子 被保険者 : 父 保険金受取人 : 子 |

子が契約者となった場合、受け取った生命保険金は一時所得として課税されます。しかし、支払った保険料を差し引いて、さらに50万円を控除した金額の半分が課税対象となるため、課税される金額は軽くなるでしょう。

|

一時所得の課税所得 ={(受け取った保険金 ー 支払った保険料)-50万円}× 1/2 |

たとえば、毎年100万円を10年間、父から子へ生前贈与を行うと相続財産を1,000万円減らすことができ、かつ贈与税もかかりません。ただし、生前贈与を成立させるためには、書面での証拠が必要です。贈与の度に贈与契約書を作成するほか、通帳等で金銭の流れを記録しておくようにしましょう。

代償分割に利用できる

生命保険は代償分割にも利用できます。代償分割とは、不動産などの分割が難しいまとまった財産を受け取った人が他の相続人に代償金を支払うことにより、相続のバランスを取る方法のことです。この代償分割にかかる資金を用意する手段として、生命保険が活用されるケースがあります。

代償分割が選択される例をひとつ、見てみましょう。

|

【例】 2人姉妹で、母は既に他界しており、その後父が亡くなった。父の相続財産は自宅のみで、自宅は姉が相続した。しかし、この場合において妹の手元に何も残らなくなってしまう。そこで、姉は妹に自宅の評価額の半分に値する金額を現金で支払った。 |

このケースにおいて、代償分割に生命保険を活用する場合には以下の①または②のように契約を結ぶ必要があります。

|

保険契約者 |

被保険者 |

保険金受取人 |

|

|

① |

父(被相続人) |

父(非相続人) |

長女(相続人) |

|

② |

長女(相続人) |

父(非相続人) |

長女(相続人) |

なお、代償分割を成立させるためには遺産分割協議書にその旨を明記する必要がある点に注意しましょう。

受取人がすぐに活用できる

生命保険金は被相続人が亡くなった後、スムーズに支払いが行われます。そのため、早期に保険金を受け取れることがメリットです。多くの場合、人が亡くなると相続税の納税や葬儀費用等で多額の費用を支払わなければなりません。その際、相続財産の大半を不動産や自動車等が占めていると納税資金を準備することが難しいでしょう。

また、被相続人が亡くなると預金口座が凍結されるほか、遺産分割協議が終わるまで預金の引き出しができません。順調に協議が終わればいいものの、もめ事が起きて長引いてしまうと預金があるのに引き出せないといった状態が長く続くことになります。

そのような場合において、速やかに受け取れる生命保険は納税資金やその他の資金に充てることができるでしょう。

財産を遺したい人に取得させることができる

生命保険金は受取人固有の財産とみなされるため、前もって受取人と指定された人は他の相続人と話し合うことなく保険金を取得できます。その際、遺留分を請求されることはありません。

生命保険金ではなく現金でお金を遺した場合、被相続人が「特定の人に財産を多く遺したい」と思っていても、遺留分の請求などで故人の遺志通りにならないケースがほとんどです。 しかし、生命保険金(死亡保険金)は受取人の固有の財産となるため、相続させたい人を受取人に指定することで、被相続人の遺志を尊重できるでしょう。

相続を放棄しても死亡保険金は受け取れる?

ここでは相続放棄をした場合における、死亡保険金の扱いについて解説します。

相続を放棄しても死亡保険金は受け取れる

結論から言えば、相続放棄をしても死亡保険金は受け取れます。民法上、死亡保険金は相続財産とみなされず、受取人固有の財産とみなされるからです。

相続放棄は「相続財産および債務を一切引き継がない」といった民法上の法律行為であり、そもそも相続財産とみなされない生命保険金に影響を及ぼしません。

受け取れる保険金、受け取れない保険金

相続を放棄している人であっても、生命保険金の受取人に指定されていれば、生命保険金は受け取れます。

しかし、生命保険金の受取人が被相続人(亡くなった人)になっている場合、相続を放棄している人は、生命保険金は受け取れません。

【 相続を放棄した人が受け取れる保険金と受け取れない保険金】

|

被保険者 |

受取人 |

生命保険金 |

|

被相続人 |

被相続人 |

受け取れない |

|

相続放棄をした人 |

受け取れる |

なぜなら受取人が被相続人(亡くなった人)であると、保険金は相続対象となるため、相続放棄をしている人は受け取る権利がないからです。

非課税枠が適用されなくなる点は注意が必要

中には、「生命保険金には相続税の非課税枠が適用されるから税金はかからない」と考えている方もいるかもしれません。たしかに本来、生命保険金には「500万円 × 法定相続人の数」といった非課税枠が存在します。相続放棄をした人も、生命保険金の非課税限度額(500万円x法定相続人)を計算する上では人数に含めて良いことになっています。

ただし、相続放棄をした人が受け取った生命保険金に対しては、非課税枠が適用されません。どういうことなのか、以下の例で確認してみましょう。

|

【例】 父の死亡で総額4000万円の生命保険金が支払われ、妻は2000万円、長男は1000万円、長女が500万円を受け取りました。ただし、長女は相続放棄をしています。 |

この場合、生命保険の非課税枠は500万円 × 3人の1,500万円です(この計算では相続放棄をした長女を含める)。ただし、非課税枠が適用されるのは相続人のみであり、相続放棄をした長女には非課税枠が適用されません。

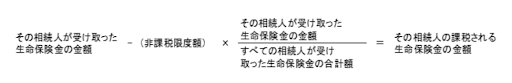

相続税が課税される生命保険金は以下の計算式によって求められます。

(出典:国税庁HP)

上記の例で言えば、相続税が課税される生命保険金の額は次のようになります。

|

妻:2000万円-1500万円×2000万円/(2000万円+1000万円)≑ 995万円 長男:1000万円-1500万円×1000万円/(2000万円+1000万円)≑ 505万円 長女:1000万円(非課税の適用なし) |

もし長女が相続放棄をしていなかったら、375万円(=1500万円×1000万円/(2000万円+1000万円+1000万円))の非課税枠が使え、課税される分は625万円となります。相続放棄した分だけ、相続税が増えてしまうことになるでしょう。

生命保険の相続税に関するご相談は税理士へ

相続税対策に生命保険を活用するには、契約者や受取人の設定が多少複雑です。

しかし、相続税の基礎控除額や、生命保険の非課税限度額、生命保険の課税関係を理解した上で生命保険活用をすれば、確実に節税対策につながるでしょう。

ぜひこの機会に税理士に相談し、節税対策をはじめてみませんか。

沖田豊明 プロフィール

不動産と不動産の税務の専門家の両立場から不動産オーナー様の賃貸経営や相続税の申告・税務アドバイスを行っている。

また、最近は自らも不動産賃貸経営を行い、その実務経験を基に、サラリーマン大家さんの不動産投資に関する税務申告やアドバイスを行っている。

円滑な相続・資産承継を目的とした家族信託についても手掛けている。

各税理士会の支部研修等における講師業務も年間約50件程度行っている。

共著:『社長の節税と資産づくりがこれ一冊でわかる本』/『相続手続きと生前対策ハンドブック』など