相続コラム

タワマン節税の法改正についてわかりやすく解説!変更点や影響など

タワマンを所持している方の中には、「タワマン節税」を目的として購入した方も多いのではないでしょうか。

従来、特に富裕層の間で相続税対策に繋がるとして重宝された「タワマン節税」ですが、2024年1月から法改正に伴ってその節税効果が見込めなくなることが予想されています。

そこで、今回の記事ではタワマン節税の概要や仕組み、また法改正の影響についてわかりやすくまとめてみました。

タワマン節税とは?

「タワマン節税」とは、高層階に位置するタワーマンションの「相続税評価額」が、実際の市場価格(実税価格)に比べて低い状態を利用した節税の方法です。ここでいう「相続税評価額」とは、相続が発生した場合に被相続人が持っている財産の価格を指し、国税庁が定めた基準(財産評価基本通達)によって計算されます。

通常、1つのマンションには1つの「相続税評価額」が設定されます。そのため、同じ建物内であれば、階数にかかわらず物件の広さが同じであれば「相続税評価額」は同じになります。したがって、一般的には、高層階の方が物件価格が高くなるタワーマンションでは、高層階を選ぶことで相続税の節税だけでなく、お得に物件を所有することが可能です。高層階の部屋を購入することにより、将来的な節税はもちろん投資の両面でメリットを得られるでしょう。

現金よりも不動産の方が節税に有利だといわれる理由

そもそもなぜ、現金よりもタワマンなど不動産で相続した方がメリットが大きいのでしょうか。その理由として財産の「評価額」を求める際に違いがあることが挙げられます。現金の場合、手元に残っている金額がそのまま「評価額」となるため、現金1億円はそのまま1億円として相続税の課税対象となってしまいます。一方で、不動産は購入時の価格がそのまま評価額となるわけではありません。土地と建物はそれぞれ以下のルールに則って評価されます。

|

・土地:路線価方式に従って評価額が算出される ・建物:固定資産税評価額を元に評価額が算出される |

このうち、「路線価方式」では時価の8割ほどの金額が評価額となることが多く、それほど大きな差には繋がりません。他方で、建物の固定資産税評価額は材料費と施工方法だけが基準となることから、実際よりもかなり低い金額で評価されるケースがほとんどです。そのため、需要が高く、入居者希望者が絶えないような物件であればあるほど、実税価格と固定資産税評価額に大きな差が生まれやすくなります。

タワマン節税の効果・メリット

ここではタワマン節税の効果およびメリットについて、解説します。

相続税額を軽減できる

タワマンの高層階を購入することで、相続時の「相続税評価額」を市場価格よりも安く抑えられます。相続税評価額が安くなれば、その分課税される相続税額も軽減されるほか、相続財産をお得に受け継ぐことができるでしょう。

高く売却できる可能性がある

タワマンは所有しているだけでも一定の資産価値がありますが、将来住み替えを検討している場合にも有利に働くケースが多く見受けられます。タワマンの多くは駅の近くに建てられているほか、共用施設やサービスが充実しているなど数多くのメリットがあるからです。そのため、仮に中古物件となったとしても一定以上の価値を有しているほか、相場よりも高値で売却できる可能性があります。

小規模宅地の特例が活用できる

タワマンを相続するときに「小規模宅地等の特例」を満たすことで、さらに相続税を抑えられます。小規模宅地等の特例は宅地を相続する際、条件を満たすと利用できる特例で、広さが330㎡の限度面積以下であれば土地の相続税評価額を最大で、80%の減額が可能です。

制度について詳しくは、以下の国税庁のサイトで確認ください。

参考:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

マンションの相続税評価の改正について

令和4年12月に国が税制改正大綱を打ち出した経緯と、変更点について解説します。

改正の経緯

これまでの裁判例の中で、タワマンをはじめとする不動産の相続財産評価額が実際の市場価格と比較し、過小に評価する事例が多く見受けられたことが理由の一つとして挙げられます。こうした事例は「公平な素材評価の確保」に沿っていないとされ、節税や租税回避を目的とした取引の増加にも繋がっていました。

また、昨今のマンションの値上がりによって相続税評価額と、市場価格との乖離が大きくなった結果、一戸建てマイホームとの評価上のバランスが崩れたことも背景として考えられるでしょう。一戸建て住宅の相続税評価額は売買時価の約60%であることから、分譲マンションの相続税評価額も60%程度に改正したいとの課税当局の意向がうかがい知れます。

|

【タワマン裁判の概要】 被相続人は90歳から91歳にかけてマンション2棟を合わせて約13億8,700万円で購入。なお、被相続人は購入費として約10億円の融資を得ていた。 ・マンションA:約8億700万円 ・マンションB:約5億5,000万円 被相続人の死後、相続人が路線価方式でマンションの相続税評価額を求めたところ、マンション2棟で約3億3,000万円と計算された。物件購入にあたり融資を受けていたこともあり、相続人は相続税を0円として申告した。 申告額に疑問を抱いた国税庁は、マンションの実勢価格を調査し、以下のように結論づけた。 ・マンションA:約7億5,400万円 ・マンションB:約5億1,900万円 また、相続税に対して追微課税約3億円を請求することに。 相続人は不服として申し立てを行ったが、1審となる地裁判決で国税局側が勝訴し、2審でも同様であった。相続人は上告し、最高裁にまでもつれこむが、2022年4月に最高裁判決で国税局側の勝訴が確定した。 |

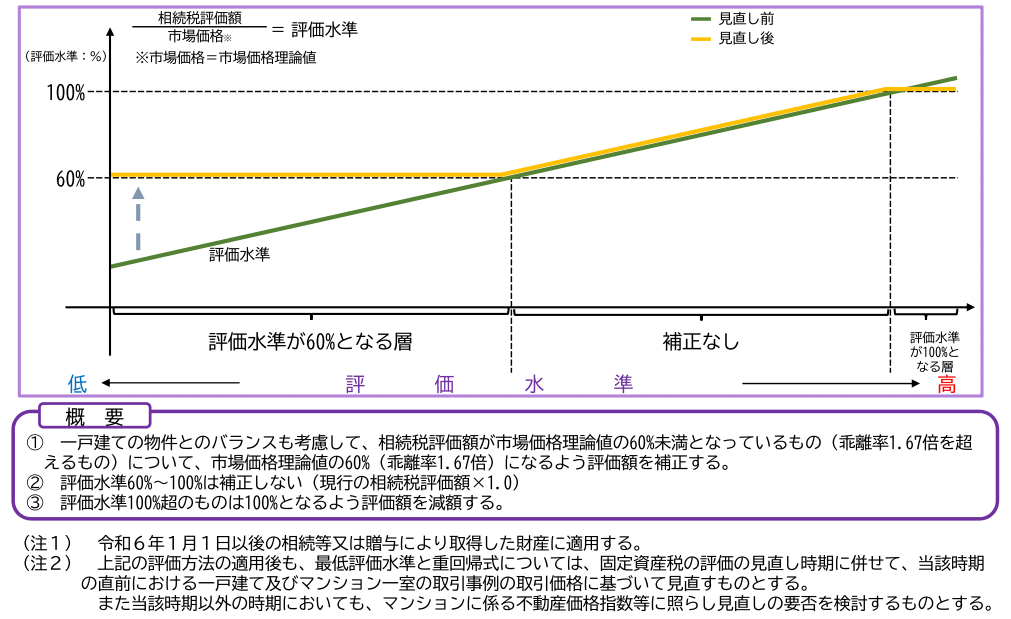

変更点および新たな評価方法

税制改正における変更点は大きく以下の3点です。

|

・市場価格理論値の60%未満の物件(乖離率1.67倍を超えるもの)の評価額は、60%に補正する。 ・評価水準が100%を超える物件は、100%に減額する。 |

出典:国税庁 発表資料

また、今回の法改正を受け、タワマンに適用される新しい評価額の計算式は以下の通りです。

|

現行の相続税評価額×当該マンション一室の評価乖離率×0.6(最低評価水準) |

なお、ここでいう「評価乖離率」は所有しているマンションの情報をもとに算出されます。具体的には築年数や総階数、所有している部屋の階数などが当てはまります。なお、一般的にはタワマンの高層階に住んでいる人ほど、今回の改正の影響を受けることになるでしょう。

評価乖離率はエリアの人気度や購入価格から求めるわけではないため、都市部でも地方でも関係なく同一の基準で計算されます。そのため、たとえ都心部のタワマンではなく地方都市のタワマンであっても、予想以上に相続税が課税されるケースも想定されるのです。

また、今回の改正で引き上げの対象となるのは市場価格と相続税評価額の乖離率が1.67倍以上となる場合に限られます。ただし、国税庁の資料によれば2018年におけるマンション乖離率の平均が2.34倍であることが明らかになっており、多くのタワマンは改正の影響を受けることに違いはありません。

計算例

ここでは、実際の事例に当てはめて相続税評価額を求めてみましょう。

|

相続税評価額が4,800万円のマンションを所有しており、乖離率は3.1倍である (※)相続財産はこのマンションだけだと仮定する |

上記の場合、従来の計算式にあてはめれば相続税額は以下の計算式によって求められます。

|

4,800万円×20%-200万円=760万円 |

しかし、乖離率が3.1倍であることから改正後は以下のように相続税評価額が補正されます。

|

4,800万円×3.1(乖離率)×60%=8,928万円 |

補正された評価額を元に相続税を計算すると以下のとおりです。(相続額が5,000万円超~1億円以下の場合は税率30%で700万円の控除が適用される)

|

8,928万円×30%-700万円=1,978万円 |

このことから、従来の評価額では760万円で済んでいた相続税が改正後は1,978万円と、1,200万円近く値上がりすることがわかります。

法改正による影響について

ここでは法改正によりタワマン節税が受ける影響について、解説します。

駆け込み購入は意味がない

2024年からの改正に合わせ、2023年中に購入すれば大丈夫と考える方もいるかもしれませんが、2023年中にタワマンを購入したからといって、特段お得になることはありません。2024年の改正は相続税および贈与税に関係するものであることから、購入時あるいは所有期間中に影響が出ることはほぼないからです。また、相続時の節税を目的として現にタワマンを所有している場合、2024年以降には思っているほどの節税効果が見込めないことを念頭に置いておく必要があります。

購入検討者にとってはチャンスか

タワマン節税の効果が来年以降ほとんど見込めなくなることに伴い、購入検討者にとっては希望の物件が購入しやすくなるかもしれません。その理由として、節税目的でタワマンの購入を検討していた人たちが購入を見送る可能性があることが挙げられます。また、そうなれば需要と供給の関係からタワマンの売買価格も一定水準に落ち着くでしょう。

売却希望者は高値で売りづらくなる恐れがある

購入検討者にとってはチャンスが巡ってくる一方、タワマンの売却を考えている人にとっては少々苦しい局面に突入する恐れがあります。購入者が一定数減ることから、高値で売りづらくなるほか、競合相手となるタワマンの数も増えるでしょう。ただし、現状どの程度の人が節税を目的としてタワマンを購入しているかがわからないため、実際のところは制度改正後になってからでないと判断が難しいといえます。

相続税に関するご相談なら

今回の記事ではタワマン節税の概要や仕組み、また法改正の影響についてお伝えしました。タワマン節税を目的として物件を所有していた方の中には、今回の改正を受けて落胆している人も多いかもしれません。しかし、不動産を活用した相続税対策そのものが無意味になるわけではなく、制度改正が行われたとしても不動産で相続することで評価額を安く抑えることは可能です。

「川口相続税サポートセンター」は、川口市内では数少ない相続税に特化している税理士事務所であり、月50件以上の相続相談を受けている実績があります。過去の事例から照らし合わせて提案ができるのが魅力です。

川口市、戸田市、さいたま市が主な対応エリアで相談は無料でできるため、もし不安な点が少しでもある場合は、この機会にぜひ一度お問い合わせください。

沖田豊明 プロフィール

不動産と不動産の税務の専門家の両立場から不動産オーナー様の賃貸経営や相続税の申告・税務アドバイスを行っている。

また、最近は自らも不動産賃貸経営を行い、その実務経験を基に、サラリーマン大家さんの不動産投資に関する税務申告やアドバイスを行っている。

円滑な相続・資産承継を目的とした家族信託についても手掛けている。

各税理士会の支部研修等における講師業務も年間約50件程度行っている。

共著:『社長の節税と資産づくりがこれ一冊でわかる本』/『相続手続きと生前対策ハンドブック』など